相続税の税務調査によって行われる修正申告の割合は80%以上(※)。つまり、税務調査が行われたら、10人中8人が追徴課税(追加で納める税金)を支払うことになります。その額(追徴税額)は平均500万円以上(※)。相続税の税務調査に入られると、ほとんどの人が数百万円~数千万円を追加で納税することになります。

相続税理士による税務調査立ち合いサービスなら、豊富な立ち合い実績から分かったノウハウにより、納得いく結果が得られるはずです。まずはご相談下さい。

(※)データは 国税庁のホームページに掲載されています

相続税理士の税務調査対策サービスは、次のような方にご利用いただいています。

- 税務署から突然電話がかかってきて、とても不安。税務調査があるが、何を準備し、どう対応したらいいのかわからない。申告漏れになると数百万円の追加で税金がかかるそうだが、支払いが厳しい。顧問税理士はいつも調査官の言う通りの対応で、とても不安。申告をしていないので、どうしたらわからず不安。顧問税理士から税務調査があると連絡を受けたが、その税理士は調査が得意かわからない。

9名全員が国税OBのため、税務当局の考え方や対応を踏まえた上でご提案をします。

9名中7名は、国税の相続専門の部署で合計3,000件以上の相続案件を経験しています。

税務に精通した鑑定士が、直接、評価・鑑定を行います。

上場企業を含む35社の経営経験を持つ税理士が、経営者として長期的なご提案をします。

国の定める株式の評価通達を熟知していますので、社長の想いを相続に反映できます。

元税務調査官がおりますので、税務当局の判断基準や行動を熟知しています。

相続税理士は、日本で初めての「相続専門の国税OBだけで構成された相続対策チーム」です。

税理士登録者は、全国7万4千人(※日本税理士会連合会)。そのうち相続を専門に取り扱っている税理士は5%程度(約3,700人)です。その中で「国税の相続専門部署出身」を主体にチーム化しているのは我々だけです。

つまり、相続税理士は、日本で最も相続に詳しい税理士なのです。

税務調査に関するご相談ならおまかせください!

事例1 多額の申告漏れの指摘を受けた場合

相続人 状況 68歳

妻(配偶者)会社経営者の夫が死亡。生前の収入は夫2000万円、妻1000万円(役員報酬)で、保有金融資産は夫1億円、妻2億円だった。税務調査の時、調査官から、「被相続人と相続人(妻)の預金額が、生前の収入比(2:1)どおりになっていないため、1億円の申告漏れになる」と言われた。 相続税理士が対応した結果

課税上の根拠がないことを主張し1億円の申告漏れの指摘を回避。

事例2 預り金との指摘を回避

相続人 状況 68歳

妻(配偶者)相続発生前に、夫から妻へ3000万円、預金シフトをしていた。税務調査で、調査官から、この3000万円を「過去に贈与の申告がなされていない夫からの預り金のため、申告漏れにあたる」と指摘された。 相続税理士が対応した結果

預金シフトの経緯と内容を説明し、預り金か贈与かを当局で議論。

預金シフトの時期は7年前であることを、通帳や預金口座などから把握。またその内容は、夫へ妻が資金を融通した貸付金の返済のため預り金に当たらない。時系列表を作成し、シフトの経緯と内容を説明することで課税当局の理解を得た。

相続人 状況 18歳 孫 孫(18才)名義の自社株式がある。税務調査の際、調査官によって、「この会社は実体がないため、相続人の自社株ではなく、被相続人の名義株式にあたる」との指摘を受けた。 相続税理士が対応した結果

名義預金ではないことを証明し、自社株の申告漏れの指摘を回避。

相続税理士が「過去に孫名義の口座に配当金が支払われていること。10年前に贈与を受けている株式であること。この2つの事実が、申告書と贈与契約書で確認できるため、被相続人の名義株式にはならない」と主張出来た

税務調査立ち合いサービスは、あなたの相続税の申告に、相続税理士が立ち会うサービスです。あなたが提出した申告書のチェックや各財産の状況の確認などをして、税務調査への対応策を考えます。

税務調査でポイントとなるのは、多くの場合、名義預金です。その対応策を中心にしつつ、それ以外にも漏れが無いかをチェックし、当日に備えます。

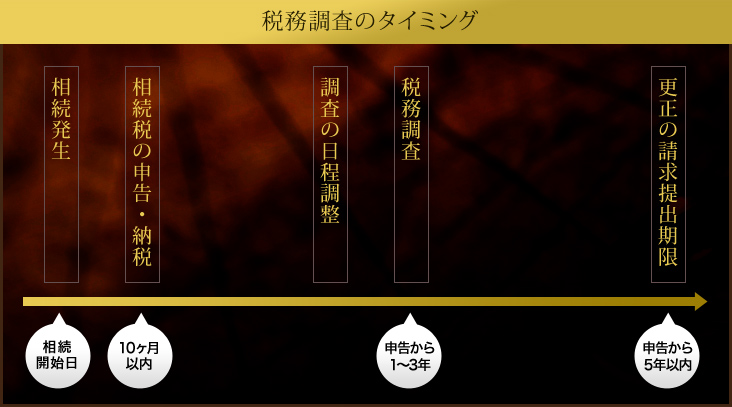

税務署から顧問税理士に税務調査の電話があり、税務署と税理士、相続人で日程調整を行います。「税理士からあなたに電話がかかってきてから、税務調査があるまでの間」のどのタイミングでも構いませんので、できるだけ早くご連絡ください。

※直前では何もできない場合がございます。予めご了承くださいませ。

「税務調査対策サービス」について、よくいただくご質問です。

-

税務調査の立ち合いだけをお願いすることはできるのでしょうか?

顧問税理士に差し障りが無いように伝えるには、どのようにすればよいでしょうか?可能です。

私どもからも、顧問の先生にご説明しますので、ご安心ください。 -

どんなタイミングで立ち合いをお願いすればよいでしょうか?

原則としまして、税務調査の連絡があったときからです。もちろん、その前でも可能です。

-

税務調査の立ち合いの日程を変更することは可能ですか?

原則、当初の調査日ですが、理由があれば可能です。

-

税務調査の立ち合いをお願いした場合、何をしてくれるのでしょうか?

税務調査に関する一連の事柄すべて対応いたします。

具体的な内容は、事案ごとに異なりますので、個別にご説明いたします。 -

申告書全体をチェックしてもらえるのでしょうか?

土地及び株式評価など、あらゆる角度から検討してベストな調査対応をいたします。

-

仕事で忙しいので、調査対応に時間を割けないのですが…

必要最低限の対応以外、当事務所の担当税理士が当局に対応いたしますので、ご安心下さい。

-

亡くなった父や母のことは、質問を受けても、知らないことが多くて不安なのですが…

調査官の質問の趣旨を的確に理解できますので、わからないなりに的確に対応できるようにアドバイスして、調査を円滑に進められます。

-

亡くなった父の現金を隠しているのですが、どうすれば良いでしょうか?

調査対応サービスは、脱税に繋がるような事実を隠蔽することを目的としておりません。調査をスムーズに受けていくことを基本としております。非は非として対応することをお勧めしております。

ただ、調査の目的や指摘事項の可能性をいち早く分析対応していきますので、漠然とした調査への不安はなくなります。 -

税理士により対応にバラつきが出ませんか?

複数の税理士で、指摘事項を分析・検討いたしますので、対応にバラつきが生じることはございません。

税務調査では、突然あなたの家に調査官から電話がかかってきたり、調査官が踏み込んできたりすることはありません。まずは国税局から相続税の申告書を作成した顧問税理士に電話が入ります。次に、あなたと税理士、国税局で日程調整が行われ、税務調査の日程が決まります。

相続税理士へのご相談は、可能な限り早い段階でお電話をお願いします。

※この流れは、あなたの課題や状況で変わることがあります。

無料相談予約フォームかお電話にて、相談のご予約をしていただけますが、お電話での早い段階でのご相談をお薦めします。

相談は基本的に、当事務所で行いますが、ご希望があれば、御社やご自宅に伺うこともできます。

相談の際には次のような内容を伺いますが、無理にご回答いただく必要はありません。私たちのことを「信頼できる」とあなたが判断したらご回答ください。

相続税理士に税務調査を依頼すると決められたら、委任契約書を作成します。委任契約書には費用を明示しますが、状況によって、あとから別途発生する場合がございます。もちろん、根拠不明な費用ではなく、事前にお話をいたしますので、ご安心ください。

また、依頼するかどうかのご判断は、初回のご相談時ではなく、後日でも構いませんが、税務調査の場合は、速やかにご検討いただくことをお薦めします。

ご契約後は、ヒアリング内容をもとに、プランを立案するための、情報収集をいたします。

情報を元に、どのようなプランが考えられるのか、どの方向性が良いのかを相続税理士側で打ち合わせます。そして、その内容をもとにお客様と再度打ち合わせをします。これを繰り返すことで、実行可能でより質の高いプランができてまいります。

税務調査の当日までに、決定したプランを実行します。実行することで起きてくる問題に対し、臨機応変に対応をします。目的を見据え、細かな微修正を随時行いながら、ゴールを目指します。場合によっては、当日のロールプレイを行う場合があります。

税務調査の当日です。調査前に最終の打ち合わせをします。打ち合わせの通りに応対をしていただきますが、打ち合わせにない質問があった場合は、私たちにお任せください。もちろん、随時、サポートのために回答いたします。

調査は長くても2日で完了します。

税務調査の立ち合いは、

「税務調査のルール」を知っている税理士に依頼することをお薦めします。相続税の税務調査がある場合、8割以上の方が、500万円以上の追徴課税を納めています。「10人中8人」という高い確率の理由は、調査官が事前に情報収集を行い、推定証拠を押さえているからです。

税務調査に立ち会う税理士は、調査官と交渉をしますが、推定証拠を押さえられているため、「金額をどれだけ下げられるか」という交渉をします。金額には相場がありませんので、言い値で交渉をしています。つまり、言い値で、あなたの追徴課税(追加で納める税金)が決まります。

相続税理士が行う交渉は、証拠や根拠についてです。詳しくは記載できませんが、相続税理士が、お客様の財産を守ることができるのは、税務調査のルールを知っているからなのです。

↓↓ヤフーアクセス解析のタグ

↓↓ヤフーアクセス解析のタグ

相続税理士は税理士法人JNEXTが運営しています。

相続税理士は税理士法人JNEXTが運営しています。